¿Qué opciones para solicitar crédito startup tiene un emprendedor?

Como hemos comentando en anteriores artículos, es importante facilitar el acceso al crédito para los emprendedores. Ahora bien, ¿qué opciones para solicitar crédito startup tiene un emprendedor? En este artículo os acercaremos varias de ellas, no siempre conocidas.

Posibilidades para solicitar crédito startup para un emprendedor

El primera posibilidad que se nos viene a la cabeza son los créditos bancarios con o sin apoyo público (ICO). Es la primera opción, aunque requiere aportar garantías o avales para poder acceder al crédito, cosa que no siempre está al alcance de una startup.

La segunda opción pasa por los créditos semipúblicos de las SGR como Avalmadrid o Iberaval. En este caso, las Sociedades de Garantía Recíproca no aportan financiación, sino que sirven de avales ante terceros, normalmente instituciones bancarias. Es una opción muy válida, aunque hay que tener en cuenta las comisiones, de estudio y de aval, así como el capital social que debe aportarse a la SGR, que se devolverá al finalizar la operación avalada, para poder acceder a sus servicios.

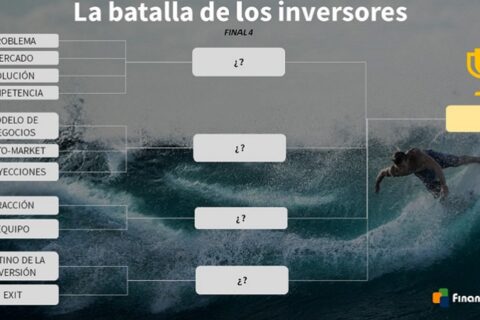

El tercer tipo, se encuentran los inversores y venture capital. En este caso la financiación proviene de inversores e instituciones privadas que aportarán capital a cambio de una participación en la empresa, lo que supone una dilución en el capital social para los socios fundadores. Si bien es una interesante opción para empresas con potencial de crecimiento, una cosa es cierta, y es que la deuda es más barata que los fondos propios.

Por otro lado, existen otras ayudas y subvenciones como las de IVACE o NEOTEC (del CDTI). Se trata de dinero a fondo perdido, es decir, que no habrá que devolver. Es un incentivo por parte de instituciones públicas que ayuda a financiar inversiones, contrataciones, entre otras, de una empresa, pero suele ser dinero que llega después de haber hecho los desembolsos y que no sirve para financiarse de forma sólida.

No obstante, existe otro tipo de financiación: el crédito ENISA. Este está dirigido a startups y pymes con proyectos viables e innovadores, y en cualquier fase de vida de la empresa: creación, crecimiento y consolidación.

Las ventajas del crédito ENISA frente a las otras opciones son las siguientes:

- Financiación pública: la Empresa Nacional de Innovación, S.A. (ENISA) es una institución pública que lleva desde 1982 otorgando financiación.

- Sin garantía ni avales: sin duda la mayor ventaja respecto a cualquier otra alternativa, donde es el propio proyecto empresarial y la solvencia del equipo gestor lo que se tendrá en cuenta para valorar la empresa.

- Sin dilución de capital: ya que ENISA no entra a formar parte del capital social de la empresa.

- Tipo de interés fijo: conocido de antemano, siendo un 3,25 o 3,75 + Euribor.

- Tipo de interés variable: dependiente del análisis de la empresa y siendo un máximo del 8% sobre el beneficio anual de la empresa. Es decir, la empresa solo pagará este tipo de interés variable si tiene beneficios. En el caso que la empresa no tenga beneficios en cualquiera de sus años, no se pagará nada en relación con este concepto.

Además de las citadas ventajas, ENISA cuenta con otra serie de características que la hacen atractiva para cualquier startup o pyme. Entre ellas, el plazo de amortización a largo plazo de entre 5 y 8 años, con un periodo de carencia de entre 2 y 3 años.

ENISA es de todas las opciones para solicitar crédito startup a través de la financiación pública, la mejor opción. No es casualidad que esta institución sea el referente en el mundo del emprendimiento español.

Para terminar, si quieres conocer en detalle todo lo que ofrece esta institución, te recomendamos la Guía completa sobre préstamos ENISA que hemos desarrollado desde Finanziaconnect, basada en más de 12 años de experiencia obteniendo este tipo de financiación para empresas de múltiples sectores.